Panoramica dell'oscillazione - Settimana 20

I mercati rimangono volatili e fragili, come dimostra l'indice di paura VIX, che ha nuovamente superato il livello di 30 punti. Tuttavia, gli indici azionari si trovano su supporti interessanti e potrebbe esserci una ripresa a breve termine. L'euro è rimbalzato dal suo supporto in previsione di una politica monetaria più restrittiva e l'oro mantiene il suo prezzo al di sopra di 1.800 dollari per oncia troy. L'oro è di nuovo in favore degli investitori?

Dati macroeconomici

La settimana è iniziata con una serie di dati peggiori sull'economia cinese, che hanno mostrato una contrazione della produzione industriale del 2,9% su base annua e un calo delle vendite al dettaglio dell'11,1%. I dati mostrano che le ultime misure per l'epidemia di COVID-19 in corso nel Paese stanno avendo un impatto sull'economia.

Per sostenere il rallentamento dell'economia, venerdì mattina la Cina ha tagliato il tasso di interesse di riferimento dello 0,15%, più di quanto previsto dagli analisti. Sebbene ciò non sia sufficiente a scongiurare gli attuali rischi di ribasso, i mercati potrebbero reagire all'aspettativa di un maggiore allentamento in futuro.

I dati statunitensi hanno mostrato che le vendite al dettaglio sono aumentate dello 0,9% in aprile e la produzione industriale è salita dell'1,1% in aprile.

I dati sull'inflazione in Europa sono stati importanti. I dati hanno mostrato che l'inflazione nell'area dell'euro ha rallentato leggermente, raggiungendo il 7,4% in aprile rispetto al 7,5% di marzo. In Canada, invece, l'inflazione ha continuato a salire, raggiungendo il 6,8% (6,7% a marzo) e nel Regno Unito l'inflazione è stata del 9% ad aprile (7% nel mese precedente). Diversi fattori stanno contribuendo all'aumento dell'inflazione: la guerra in corso in Ucraina, i problemi nelle catene logistiche e gli effetti della serrata in Cina.

Le preoccupazioni per l'impatto di un'inflazione più elevata si manifestano sul mercato obbligazionario. Il rendimento di riferimento del Treasury statunitense a 10 anni è sceso dal 3,2% raggiunto il 9 maggio ed è attualmente al 2,8%. Ciò significa che la domanda di obbligazioni sta aumentando e che esse stanno tornando a essere un asset per i periodi di incertezza.

Figura 1: Rendimenti obbligazionari statunitensi a 10 anni e indice USD su un grafico giornaliero

Indici azionari su supporti

La scorsa settimana i titoli azionari globali sono scesi in modo significativo, raggiungendo supporti di prezzo significativi. Pertanto, potrebbe verificarsi una forma di rimbalzo a breve termine. Sebbene giovedì sia iniziato un cauto rally, poi rafforzato dalla decisione della Cina di tagliare i tassi di interesse nelle prime ore di venerdì, c'è ancora molta paura tra gli investitori e secondo Louis Dudley di Federated Hermes, la liquidità ha raggiunto il livello più alto dal settembre 2001, suggerendo un forte sentimento ribassista.

I problemi della catena di approvvigionamento sono stati evidenziati da aziende come Cisco Systems, che ha avvertito della persistente carenza di componenti. Questo ha fatto crollare le sue azioni del 13,7%. Il calo ha fatto sì che la settimana scorsa la società sia stata l'ultima tra i grandi titoli a registrare il maggior ribasso in oltre un decennio.

I principali rischi che continuano a causare volatilità e grande incertezza stanno quindi portando gli investitori ad acquistare asset "sicuri" come le obbligazioni statunitensi e il franco svizzero.

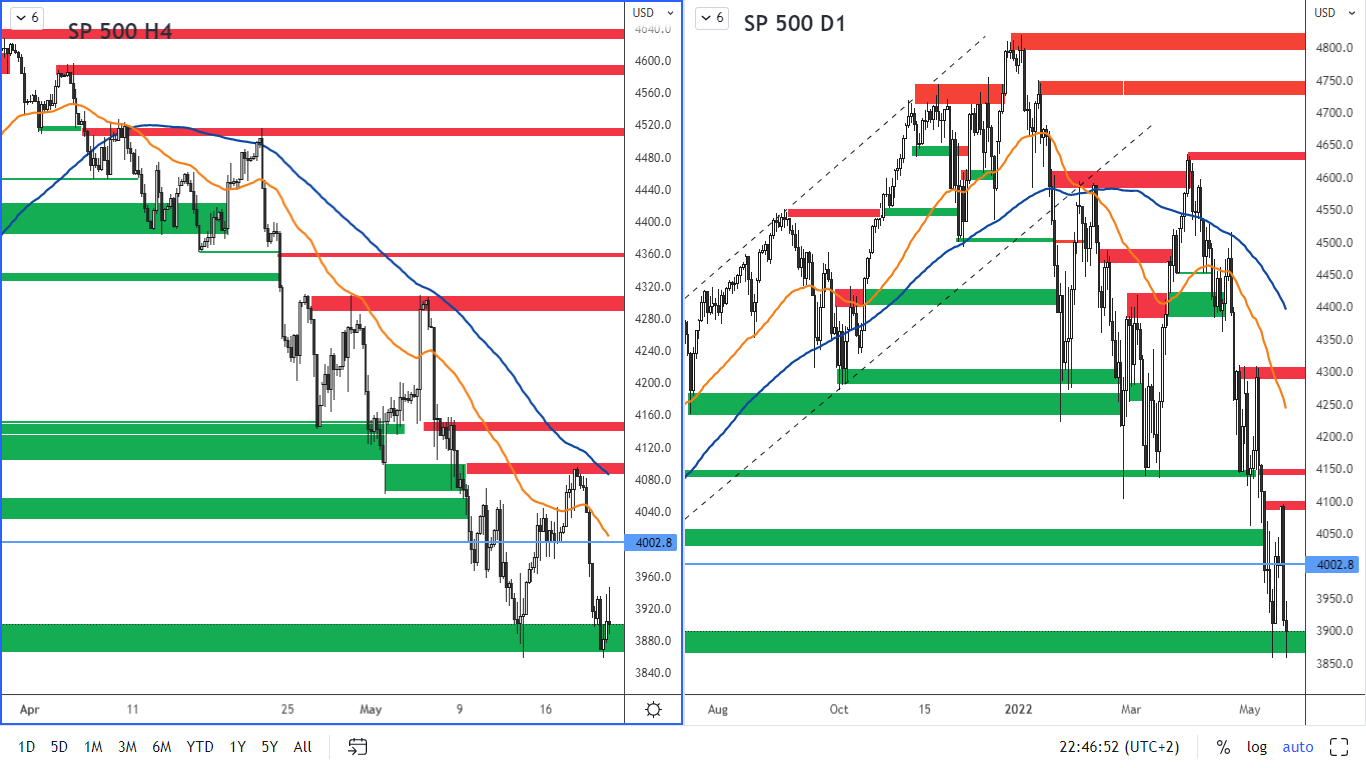

Figura 2: L'SP 500 sul grafico H4 e D1

Dal punto di vista dell'analisi tecnica, l'indice statunitense SP 500 continua a muoversi in una tendenza al ribasso, in quanto il mercato ha formato un minimo inferiore e si trova al di sotto delle medie mobili SMA 100 e EMA 50 sui grafici H4 e giornalieri. La resistenza più vicina è a 4.080 - 4.100. La resistenza successiva si trova a 4.140 e soprattutto a 4.293 - 4.300. Il supporto è a 3.860 - 3.900.

Indice DAX tedesco

L'indice continua a muoversi in una tendenza al ribasso insieme ai principali indici mondiali. Il prezzo ha raggiunto il supporto a 13.680 - 13.700 e la media mobile EMA 50 sul grafico H4 è al di sopra della SMA 100. Questo potrebbe indicare un segnale di breve termine per un'eventuale ripresa del trend. Questo potrebbe indicare un segnale a breve termine per una correzione al rialzo. Tuttavia, la tendenza principale secondo il grafico giornaliero è ancora al ribasso. La resistenza più vicina si trova a 14.260 - 14.330.

Figura 3: Indice DAX tedesco su grafico H4 e giornaliero

L'euro è rimbalzato dal suo supporto

La coppia di valute EUR/USD ha beneficiato la scorsa settimana del fatto che il dollaro USA si è allontanato dai massimi di 20 anni, mentre sull'euro gli investitori si aspettano una stretta economica e un aumento dei tassi di interesse, che la BCE non ha ancora aumentato come una delle poche banche.

Figura 4: EURUSD su grafico H4 e giornaliero

Il supporto significativo si trova al prezzo di 1,0350-1,040 circa. La resistenza attuale è a 1,650 - 1,700.

L'oro di nuovo all'attenzione degli investitori

L'oro ha sottoperformato nell'ultimo mese, scendendo del 10% da aprile, quando il prezzo ha raggiunto i 2.000 dollari per oncia. Ma ora c'è una forte avversione al rischio sui mercati, come indicano i mercati azionari, che sono scesi. L'oro, invece, ha iniziato a salire. I timori di inflazione sono una possibile ragione e gli investitori hanno iniziato ad accumulare oro per proteggersi dall'aumento dei prezzi.

Il secondo motivo è che l'oro è inversamente correlato al dollaro USA. Il dollaro è sceso dai massimi di 20 anni e questo ha permesso all'oro di rimbalzare dal suo supporto.

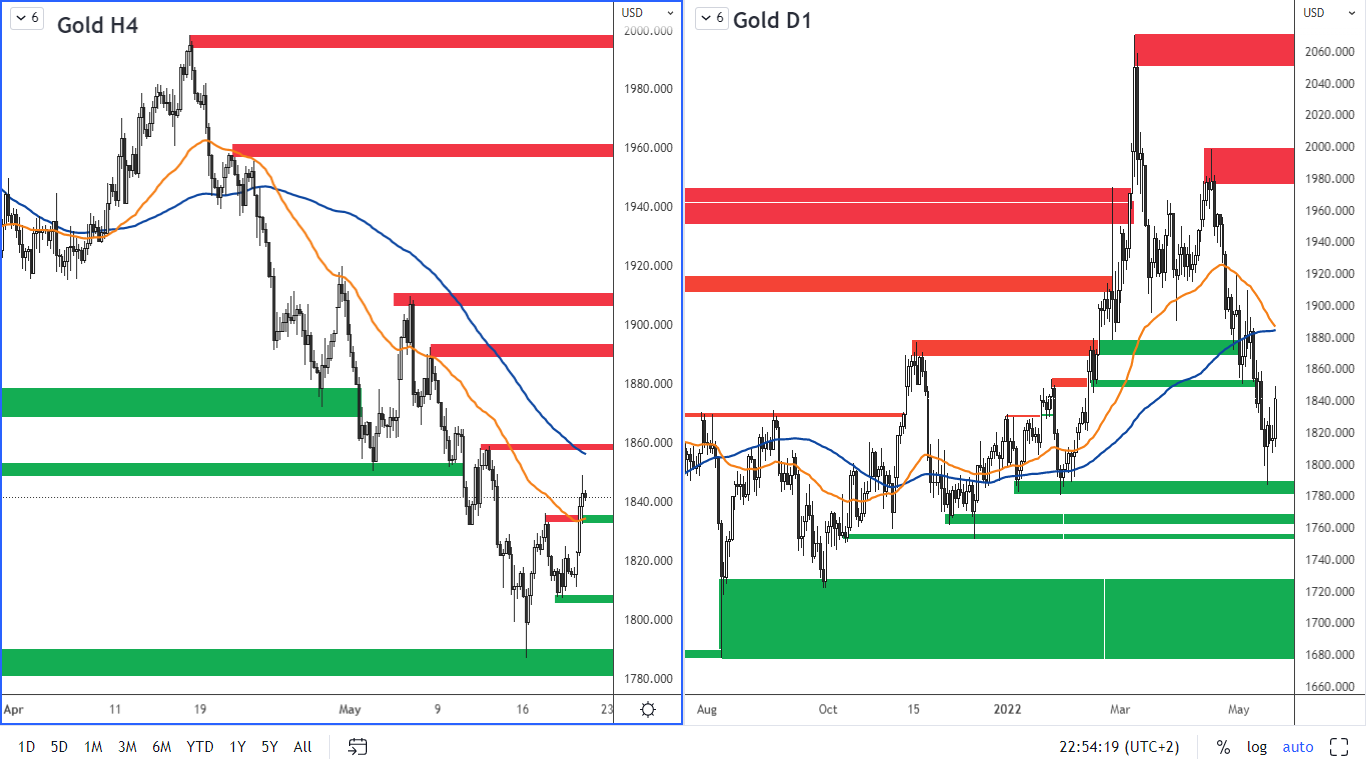

Figura 5: L'oro sul grafico H4 e giornaliero

La prima resistenza si trova a 1.860 dollari l'oncia. Il supporto è a 1.830-1.840 dollari l'oncia. Il supporto successivo è a 1.805-1.807 dollari e soprattutto a 1.800 dollari l'oncia.