Co mówi nam MACD?

Proces myślowy podczas handlu na rynku Forex skupia się na odpowiedzi na jedno pytanie: "Czy cena instrumentu, którym teraz handluję wzrośnie czy spadnie?" Wskaźnik MACD może nam pomóc znaleźć odpowiedź dokładnie na to pytanie, choć należy mieć na uwadze, że jedynie w określonych sytuacjach. Poniżej przedstawiamy dwa sposoby wykorzystania oscylatora MACD.

Dywergencje

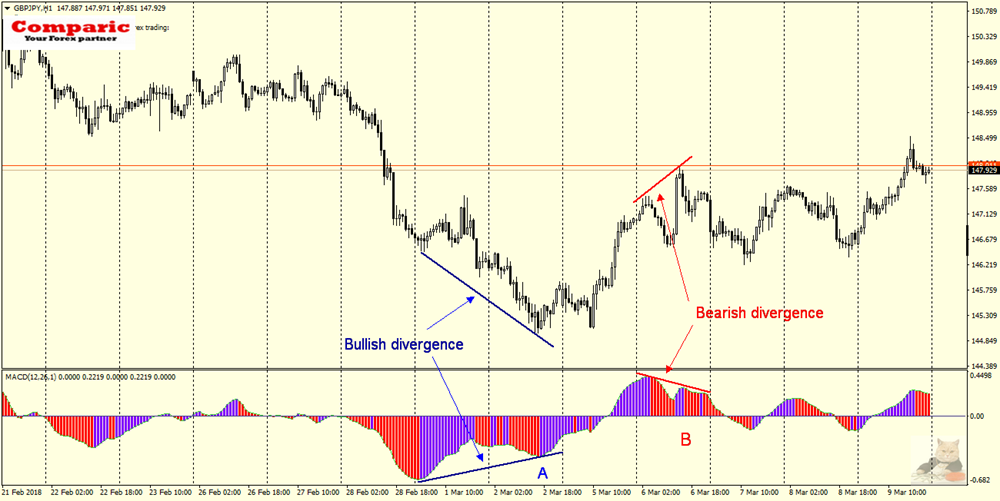

W momencie gdy wartość wskaźnika porusza się w przeciwnym kierunku niż cena, mówimy, że mamy do czynienia z dywergencją – obrazuje to poniższy wykres. Wyróżniamy dwa typy dywergencji - byczą (wzrostowa) i niedźwiedzią (spadkowa).

Grafika 5. Na podstawie występującej dywergencji pomiędzy MACD a poziomem ceny możemy określić możliwy przyszły kierunek ceny

Na powyższym przykładzie możesz zauważyć, że kiedy MACD zaczyna rosnąć (punkt A), wskazuje to na zmianę trendu na wzrostowy. Następnie, kiedy MACD zaczyna spadać (punkt B), oznacza to początek trendu spadkowego.

Wykorzystanie MACD w ten sposób zwiększa nasze szanse na prawidłowe wskazanie ruchu ceny w najbliższej przyszłości. Oczywiście, powinieneś szukać kolejnego potwierdzenia założonego zachowania ceny. Prawdopodobieństwo sukcesu może wzrosnąć, jeśli dywergencja występuje na istotnych poziomach wsparcia lub oporu i/lub są wspierane przez formacje takie jak Inside lub Outside Bary, RGR lub klin.

Na poniższym wykresie pary NZDUSD możesz zauważyć sytuację, w której dywergencja wzrostowa jest wspierana przez wzrostową formację Price Action - Outside Bar (czerwone okrąg) czyli tzw. objęcie hossy. To pozwala nam sądzić, że wkrótce może dojść do zmiany trendu, którą zapowiadają dwie formacje. W tym konkretnym przypadku ruch był naprawdę duży, bo wyniósł prawie 300 pipsów w ciągu 6 sesji.

Grafika 6. Dywergencja wzrostowa wspierana przez bycze Price Action na parze NZDUSD

To może być przydatne dla początkujących

Doświadczony trader z łatwością dostrzeże dywergencję na wykresie, jednak mniej doświadczony może wspierać się poniższą grafiką. Obrazuje ona schematy wszystkich typów dywergencji, które mogą wystąpić pomiędzy wykresem ceny i histogramem MACD.

Grafika 7. Wszystkie 4 typy możliwych dywergencji

1 i 2 - bycze (wzrostowe) dywergencje wskazujące na wzrost ceny

3 i 4 - niedźwiedzie (spadkowe) dywergencje wskazujące na spadki cen

Maksimum i minimum - sygnał do zmiany trendu

A co w sytuacji, kiedy na wykresie próżno szukać dywergencji – czy w takiej sytuacji MACD pozostaje bezużyteczne? Nie! Jak już wspomnieliśmy, MACD może wskazać nam kierunek, ale w tym przypadku skupimy się raczej na "szczytach” i "dołkach". Zobacz przykład poniżej.

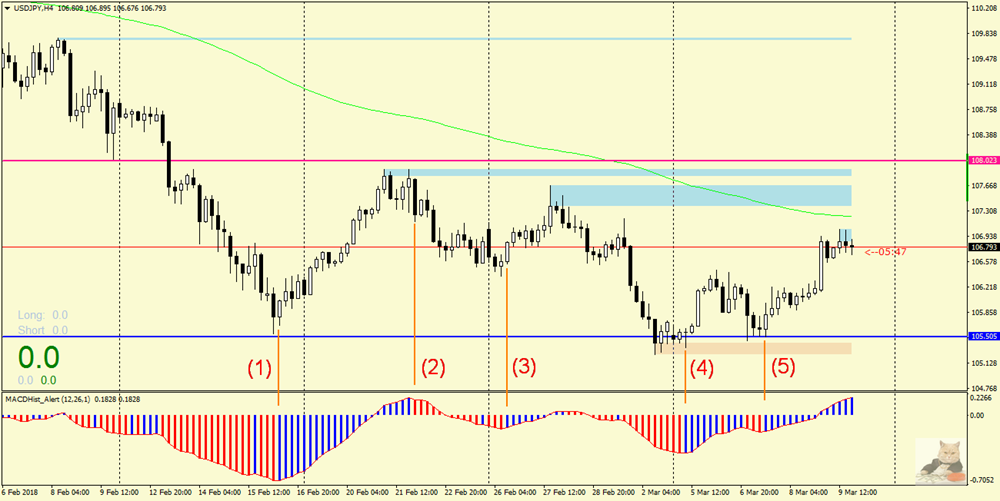

Grafika 8. Wykres bez dywergencji – wskaźnik MACD można wykorzystać obserwując jego ekstrema (min i max),

czyli moment zmiany kierunku histogramu, który często będzie wskazywał na podobną zmianę na wykresie ceny instrumentu

Analizując powyższy USDJPY H4, możemy zauważyć pewne powtarzalne zachowanie. Kiedy MACD osiąga minimum (1) i histogram zmienia kolor z czerwonego na niebieski, następna świeca, która wywołała wspomnianą zmianę koloru również jest wzrostowa – podobnie w przypadku kilku następnych. Gdy wartość MACD osiągnęła swoje maksimum (2) możemy zaobserwować początek ruchu spadkowego, potwierdzonego zmianą kolejnego słupka w histogramie na czerwony. Podobne zachowanie wskaźnika i ceny obserwujemy w przypadku 3, 4, 5.

Jak już wcześniej zauważyliśmy, jeśli cena jest w miejscu maksimum / minimum lub osiąga inny ważny poziom - istnieje dużo większe prawdopodobieństwo, że cena zmieni dotychczasowy kierunek ruchu, notując duży zasięg. W przypadku (1) i (2) powinieneś zauważyć potwierdzenie z Price Action - formacje Inside Bar, a w przypadku (4) i (5) z Outside Bar z wzrostem lub spadkiem po wybiciu. Bazując na doświadczeniu Dariusza Dargo, określanie zmiany trendu za pomocą tej metody (zazwyczaj krótkoterminowo) daje najlepsze rezultaty na wyższych interwałach czasowych - H4 i D1.

Pamiętaj, że najlepszy wynik prawdopodobnie uzyskasz otwierając zlecenie na drugiej świecy po osiągnięciu ekstremum przez oscylator. Prawdopodobieństwo, że po świecy odwracającej kierunek (zmieniający kolor) wskaźnika MACD z rosnącego na spadkowy (z niebieskiego na czerwony) pojawi się kolejna świeca spadkowa – jest wysokie.

Oczywiście to samo dotyczy sytuacji odwrotnej.

Przykładowa strategia oparta na PA + MACD:

-

Znajdź na wykresie (H4, D1) dowolnej pary walutowej lub innego instrumentu finansowego sytuacji, w której MACD zmienił kierunek - zaczął spadać - na histogramie wyrysował się pierwszy czerwony słupek, czyli powstało maksimum.

-

Jeżeli pojawiła się formacja Inside (IB) lub Outside Bar (OB) - prawdopodobieństwo zmiany trendu jest większe.

-

Oblicz wielkość SL, który powinien znajdować się powyżej świecy "matki", czyli tej, która tworzy formację IB lub OB. Jeśli jest to dla Ciebie akceptowalne, a najbliższy poziom wsparcia jest wystarczająco daleko, aby stosunek ryzyka do zysku był korzystny, otwórz zlecenie SPRZEDAŻY.

Podsumowanie

Oscylator MACD jest jednym z kluczowych narzędzi inwestycyjnych, które mogą przynieść korzyści zarówno początkującym jak i doświadczonym inwestorom. Wierzymy, że przedstawiona w tym artykule strategia Dariusza Dargo pomoże Ci potencjalnie osiągać zyski, jeśli tylko użyjesz jej poprawnie