Powell przyczynia się do kolejnego osłabienia dolara

Na początku tygodnia amerykański dolar próbuje określić czy stanąć po stronie fundamentów i osuwającego się rynku akcji, czy po stronie komentarza przewodniczącego Fed - Jerome Powella. Uspokoił on wczoraj rynki, podkreślając, że nie ma obecnie tematu podwyższania stóp, odsuwając w czasie możliwość zakończenia luzowania ilościowego. Dolar może jednak nadal zyskiwać na wartości o czym świadczą poprawiające się fundamenty w USA i wciąż wysokie rentowności amerykańskich obligacji.

Powell potwierdził, że wyższe stopy nie są zagrożeniem

To właśnie szybszy wzrost rentowności amerykańskich obligacji, który odzwierciedlał nie tylko gorszą sytuację na rynku papierów dłużnych, ale także oczekiwania na szybsze ożywienie gospodarcze i przede wszystkim rosnącą inflację, przekonał wielu inwestorów, że wyższe stopy w gospodarce nie przyniosą większych korzyści rynkom akcji. Oczekiwania co do inflacji w Stanach Zjednoczonych osiągnęły w pierwszych dwóch miesiącach roku najwyższe poziomy od 2014 roku. Był to przede wszystkim efekt wzrostu rentowności 30-letnich papierów, do najwyższego poziomu od roku. Jednocześnie obawy o szybszą inflację złagodził Jerome Powell w trakcie wczorszego wystąpienia przed Senatem USA. Według przewodniczącego Fed, presja inflacyjna jeszcze się nie zmaterializowała, a nawet gdy ta wzrośnie powyżej 2%, Fed nie ma w planach podniesienia stóp. Dla amerykańskiej rezerwy federalnej kluczowym czynnikiem nie jest inflacja, a sytuacja na rynku pracy. Tam chce wykorzystać wszystkie dostępne narzędzia, aby przywrócić zatrudnienie do poziomu sprzed pandemii. Zdaniem Fed ożywienie gospodarcze wciąż nie jest stabilne I pełne.

Wyższe rentowności - silniejszy dolar?

Swoimi komentarzami J.Powell dodał nieco otuchy rynkom akcji, jednocześnie wywierając dalszą presję na dolara amerykańskiego, pokazując inwestorom, że wzrost stóp nie musi oznaczać wzrostu wartości USD. Główna dyskusja dotyczy jednak krótkoterminowych stóp międzybankowych, które ustala Fed. Oczywiste jest również, że rynkowe stopy w gospodarce częściowo wpływają na rentowność obligacji rządowych, które są na najwyższe od roku. Jednak rentowność obligacji jest kluczowa dla dolara amerykańskiego, ponieważ im wyższą rentowność one oferują, tym bardziej prawdopodobne jest, że inwestorzy skierują swoje środki właśnie ku amerykańskim obligacjom i USD.

Zależy to jednak od sytuacji na innych rynkach. Jeśli indeksy giełdowe są na rekordowo wysokich poziomach, a długoterminowe rentowności przekraczają 2%, wielu inwestorów może zacząć kierować swoją uwagę w stronę obligacji, gdzie nie ma ryzyka większej korekty, a wręcz przeciwnie - jest obietnica stabilnej rentowności. Dodatkowo, te obligacje są w dolarach amerykańskich, na które popyt będzie rósł. Oznacza to, że nawet jeśli Powell podda dolara długoterminowej presji, to i tak popyt na na amerykańską walutę powinien się utrzymać.

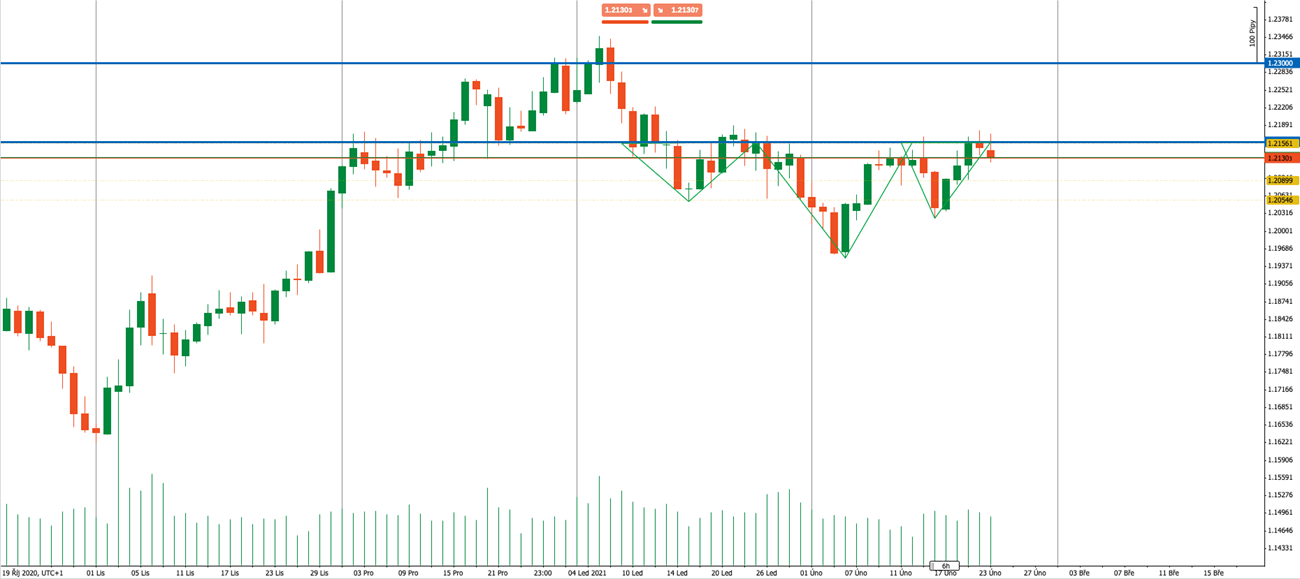

Wykres: Wykres dzienny pary walutowej EURUSD

Gospodarka uniknie spowolnienia?

Należy mieć również na uwadze fundamenty amerykańskiej gospodarki, które także będą miały kluczowe znaczenie dla dalszych losów dolara. Jak na razie dane są jednoznacznie optymistyczne - sprzedaż detaliczna w styczniu wzrosła o 5,3% w stosunku do poprzedniego miesiąca, co było pierwszym wzrostem od września ubiegłego roku. Wskaźnik PMI dla sektora usług wzrósł do 58,7 pkt, a bezrobocie jest najniższe od początku pandemii. Dane gospodarcze ulegają więc wyraźnej poprawie, a oczekiwania na pakiet fiskalny o wartości 1,9 bln dolarów powinny dać gospodarce dodatkowy zastrzyk zaufania ze strony inwestorów.

Jak narazie, wyższe zaufanie na rynkach obserwowaliśmy głównie z racji na postępy w szczepieniu populacji. W Stanach Zjednoczonych już ponad 60 mln osób otrzymało przynajmniej pierwszą dawkę szczepionki. Należy mieć jednak na uwadze, że ożywienie gospodarcze będzie wspierane przede wszystkim przez ogromne bodźce, które będą stopniowo dewaluować dolara i wywierać na niego presję. W tym roku perspektywy dla amerykańskiej waluty nie ulegną większym zmianom. Dolar nadal powinien się osłabiać, ale tempo ruchu spadkowego powinno znacznie zwolnić w porównaniu z ubiegłym rokiem, a niewykluczone, że będą pojawiać się okresy w których USD będzie się umacniał.